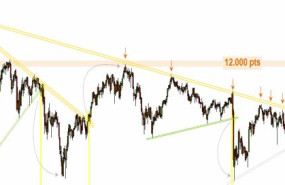

El más pesimista de los pesimistas cree que las bolsas se encuentran en un repunte cíclico

Moderados descensos al cierre de unas bolsas europeas que pierden soportes

Nuevos descensos hoy en las bolsas europeas, con el Eurostoxx 50 cayendo por debajo de su media móvil de 200 sesiones, indicador que teóricamente separa la tendencia alcista de la bajista, en una sesión en la que los datos macro han sido el principal foco de atención de los mercados, y en la que siguen las reacciones a la decisión de ayer de Fitch de rebajar la calificación de deuda de EE.UU.

La jornada en las bolsas europeas comenzaban con caídas entorno al medio punto porcentual. ¿Los motivos?

- Seguía saliendo papel de gestores que no entendieron la decisión de ayer de la rebaja de rating de EE.UU. a la que hacíamos antes referencia, y que prefieren aumentar su liquidez en esta época veraniega.

- Cautela ante los importantes datos PMIs que conoceríamos a lo largo de la jornada.

- Cautela ante la decisión hoy del Banco de Inglaterra sobre sus tipos de interés.

- Cautela ante los datos de precios a la producción de la Eurozona.

Como ven, la palabra "cautela" se repite una y otra vez. Y es que esta es la sensación de los operadores actualmente. Tras el escape fallido del Eurostoxx 50, al que nos referíamos anteriormente, los gestores prevén que volvamos a situarnos en rango como los últimos meses, por lo que han preferido mantenerse a la espera de que los selectivos caigan a la parte baja de ese rango para tomar posiciones.

De todas formas, y a pesar de esa "cautela", hemos hablado con varios gestores esta mañana que nos han comentado que irán tomando posiciones si los mercados siguen cayendo, porque esperan un fuerte final de año en las bolsas.

Un optimismo de medio plazo compartido por grandes inversores mundiales como Michael Wilson, que precisamente es conocido en Wall Street como "uno de los bajistas más destacados": Veamos lo que ha afirmado Wilson en MW.

| Más suben Ibex 35 | |||

|---|---|---|---|

| Caixabank | 3,71€ | 0,10 | 2,83% |

| Bankinter | 5,95€ | 0,16 | 2,76% |

| Laboratorios Ro... | 44,82€ | 1,12 | 2,56% |

| Banco Santander | 3,58€ | 0,05 | 1,39% |

| Banco Sabadell | 1,08€ | 0,01 | 1,36% |

| Más bajan Ibex 35 | |||

| Arcelormittal | 24,88€ | -0,54 | -2,11% |

| Melia Hotels | 6,27€ | -0,12 | -1,80% |

| Iberdrola | 10,73€ | -0,19 | -1,69% |

| Cellnex | 35,92€ | -0,60 | -1,64% |

| IAG | 1,91€ | -0,03 | -1,54% |

Michael Wilson de Morgan Stanley, uno de los bajistas más destacados de Wall Street, se está entusiasmando con la idea de que el repunte del mercado de valores de 2023 podría tener aún piernas.

En una nota compartida con los clientes a principios de esta semana, Wilson, quien fue uno de los pocos estrategas de Wall Street que anticipó la liquidación impulsada por el shock inflacionario de 2022, esbozó un escenario que podría hacer que las acciones estadounidenses continúen subiendo.

Según su análisis, las acciones de EE.UU. se encuentran en un “repunte de fin de ciclo impulsado por políticas”, impulsado por el estímulo fiscal en forma de un fuerte gasto público, un contexto de liquidez aún favorable provisto por los bancos centrales más grandes del mundo, junto con “optimismo de que la Fed ahora puede hacer la transición a una política monetaria más flexible dados los datos de inflación a la baja”.

Las circunstancias que impulsaron el repunte de este año me recuerdan a 2019.

Al ofrecer un paralelo, Wilson dijo que las circunstancias que impulsaron el repunte de este año le recordaron a 2019, cuando la decisión de la Reserva Federal de pasar de subir las tasas de interés a reducirlas provocó un repunte que solo terminó con el advenimiento de la pandemia de COVID-19 a principios de 2020.

“El último ejemplo de tal período ocurrió en 2019, pero por razones un tanto diferentes: la Fed hizo una pausa definitiva y luego recortó las tasas y el balance de la Fed comenzó a expandirse hacia fines de año”, dijo Wilson.

“Estos desarrollos fomentaron un sólido repunte en las acciones que fue impulsado casi exclusivamente por múltiplos y no por ganancias, como ha sido el caso este año”.

Las acciones de crecimiento como los siete magníficos nombres de tecnología de mega capitalización lideran el camino en 2023, tal como lo hicieron en 2019. De hecho, la composición de 2023 parece inquietantemente similar a la de 2019, señalaron Wilson y su equipo.

Noticia relacionada

Wilson también abordó la noción de que las acciones podrían estar “en un nuevo repunte cíclico” y ofreció algunos ejemplos de desarrollos que podrían inspirarlo a volverse optimista en el mercado.

“Otros sugieren que estamos en un nuevo repunte cíclico. Si bien tenemos la mente abierta a que esta visión finalmente se materialice, nos gustaría ver una franja más amplia de indicadores del ciclo económico que se incline hacia arriba, mejore la amplitud y bajen las tasas iniciales antes de ajustar nuestra postura en este sentido”, dijo.

Las letras del Tesoro con una vida útil de solo unos meses todavía ofrecen algunos de los rendimientos más atractivos en dos décadas, con el rendimiento de las letras a seis meses en 5,485% el miércoles, según datos de FactSet.

La amplitud del mercado ha mejorado últimamente a medida que más acciones han avanzado desde el comienzo del verano. El índice de ponderación equitativa S&P 500, que representa cómo se vería el índice si cada acción individual tuviera la misma influencia sobre el índice en su conjunto, subió un 8,1% en 2023, según datos de FactSet.

Eso está muy por debajo de la ganancia del 17,7% que disfruta el S&P 500, que está ponderado por la capitalización de mercado, lo que significa que cuanto más valiosa es la empresa, más influencia tiene sobre el índice.

Pero hay señales de que esta tendencia está comenzando a cambiar. Durante el último mes, el S&P 500 de igual ponderación subió un 2 % en comparación con una ganancia de aproximadamente el 1,5 % del S&P 500 SPX tradicional .

Las acciones estadounidenses están en camino de terminar a la baja el miércoles, con el S&P 500 cayendo un 1,4%, en camino a su primera caída diaria de más del 1% desde el 23 de marzo, según FactSet dat.