- Wall Street ha celebrado con compras inesperadas su victoria frente a Hillary Clinton

- Los vehículos españoles de bolsa norteamericana promedian un 5,6% anualizado en la última década

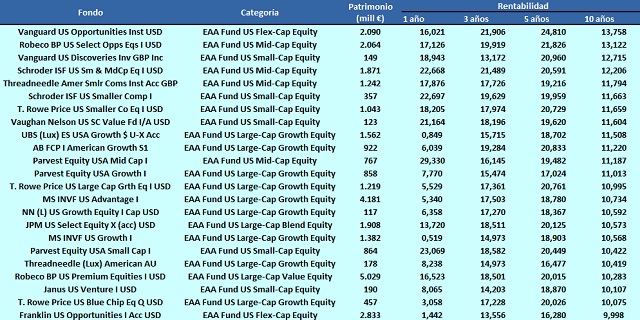

- Los mejores fondos registrados en España son el Vanguard US Opportunities y el Robeco BP US Select Opportunities

Wall Street recibe al 45º presidente de Estados Unidos, Donald Trump. El más polémico, al menos antes de su aterrizaje en la Casa Blanca, de los últimos tiempos. Su intención es golpear al 'establishment' con un paquete de medidas de aislacionismo y expansión fiscal. Un mensaje que ha calado positivamente entre los inversores en primera instancia, en contra de cualquier expectativa, favoreciendo a los fondos de inversión de este activo, que en España lograron una rentabilidad del 10% de media en 2016.

- 6.638,250

- -

En este periodo, el S&P 500 se revaloriza un 60%. El índice, que marcó varias veces máximos históricos el pasado año, muestra la recuperación de la bolsa neoyorquina tras el desastre de 2008 y su mejor rendimiento que los índices de renta variable europeos o de mercados emergentes. El repunte reciente de Wall Street mantiene su hegemonía, pero sirve también para haber encarecido las valoraciones en el momento de la investidura de Trump, cuyas medidas vigilan de cerca los gestores de fondos para la selección de sectores y empresas.

Entre 2007 y 2016, los fondos españoles de acciones estadounidenses promedian una rentabilidad anualizada del 5,6%, según la patronal del sector, Inverco. No obstante, los datos tienen una alta dispersión entre el 1,2% del Bankia Bolsa USA y el 10% del Bankinter EEUU Nasdaq 100, un vehículo de gestión pasiva que administra 20 millones de euros y que es el que consigue mejores resultados, según la patronal española del sector, Inverco. Le siguen el Kutxabank Bolsa Nueva Economía, especializado en invertir en tecnológicas, que gestiona 30 millones; y el Renta 4 USA, con un 6%, y un patrimonio de 15 millones.

El volumen de activos total de la categoría es de 2.212 millones de euros al terminar 2016 entre los fondos españoles. El más grande es el BBVA, con 425 millones, a pesar de ser el segundo peor del segmento con un rendimiento anualizado del 2,8% desde 2007.

LOS FONDOS QUE REINAN SON EXTRANJEROS

No obstante, los mejores productos de bolsa estadounidense registrados en España durante los 10 últimos años son de gestoras extranjeras. El más destacado es el Vanguard US Opportunities, un vehículo de más de 2.000 millones de euros de patrimonio que logra un 13,8% de rentabilidad anualizada en el periodo analizado, según las estadísticas de Morningstar. Su mayor apuesta actual es en valores del sector salud como Abiomed, Eli Lilly o Seattle Genetics, y aerolíneas como Southwest Airlines y Delta Air Lines.

Por encima del 13% también se sitúa el Robeco BP US Select Opportunities Equities, también con más de 2.000 millones bajo gestión y con un 13,1% como rendimiento anualizado. En ambos casos son vehículos cinco estrellas Morningstar -máxima calificación otorgada por rentabilidad y riesgo por parte de la firma de análisis- y que tienen flexibilidad a la hora de seleccionar compañías entre el universo disponible en bolsa americana, aunque el segundo tiene un sesgo hacia empresas de mediana capitalización. En este caso, sobrepondera el sector financiero con firmas como Discover Financial Services, Fifth Third Bancorp o Unum Group.

Asimismo, hay otros dos productos por encima del 12%. Uno de ellos también es de Vanguard, el US Discoveries Inv, con un 12,7%. El fondo tiene 150 millones bajo gestión y está centrado en las empresas de pequeña capitalización. Sus principales apuestas están en los sectores de la salud, con un 37% de la cartera; en industria, con un 20%; y en tecnología, con un 18%. El producto está disponible en euros, dólares y libras, divisa esta última con la que su serie correspondiente consigue la mayor rentabilidad. Por su parte, el Schroder ISF US Sm & MdCp Eq, que gestiona 1.800 millones de euros, obtiene un 12,2% anualizado. El fondo de Schroder se centra en empresas de tamaño medio y reducido. La mayor exposición de la cartera está en consumo cíclico, con un 20%; y servicios financieros e industria, con un 17% en cada caso.

Además de estos cuatro productos, otros 20 logran al menos un 10% en los últimos 10 años como revalorización anualizada de su valor liquidativo (ver cuadro tras el texto). En contra de la tendencia reciente de mayores rentabilidades y sobre todo presencia mediática del estilo de inversión 'value' o valor, es la filosofía 'growth' o de crecimiento -búsqueda de empresas que experimenten importantes ritmos de crecimiento en los beneficios- la que destaca en el ranking, junto a los fondos centrados en empresas de pequeña y mediana capitalización. De todos ellos, el Parvest Equity Mid Cap de la gestora de BNP Paribas es el mejor en 2016 con un rendimiento cercano al 30%. Por el contrario, sólo uno está en negativo, el Brown Advisory US Equity Growth, de Brown Advisory Funds, que pierde un 0,5%.

Las rentabilidades y la atracción de flujos por los resultados conseguidos hace que gran parte de este 'selecto grupo' de 20 fondos destacados por rentabilidad, en el universo de productos registrados en España, tienen un tamaño elevado. En total, estos productos gestionan más de 37.000 millones de euros, según los datos de Morningstar. En este sentido, el vehículo de mañor patrimonio es el Robeco BP US Premium Equities con más de 5.000 millones de euros.