- Las acciones del segundo mayor banco cierran con una caída del 3,2%

Blackrock, la mayor gestora de fondos del mundo, ha incrementado su participación en BBVA del 5% al 5,7% del capital. Lo que parece una buena noticia en la superficie no lo es si se busca un poco más allá. El gigante de los mercados ha abierto un herida para la marcha en bolsa del banco español con un préstamo de 57 millones de acciones a los 'hedge funds' que operan de forma bajista y en vísperas de sus resultados.

- 9,200€

- 0,00%

Es el equivalente al 0,87% del capital de BBVA, según consta en la CNMV. Está valorado en más de 350 millones de euros a los precios actuales de mercado. La sola posibilidad de que los grandes ‘hedge funds’ hayan colocado al segundo mayor banco español en su punto de mira está castigando su cotización. Al cierre de la sesión bursátil, las acciones de BBVA fueron las segundas peores del índice Ibex 35 tras Popular, con un desplome del 3,2%, hasta 6,15 euros. Desde que Blackrock reveló su nueva posición sobre la entidad financiera el pasado lunes, el título ha caído un 5%.

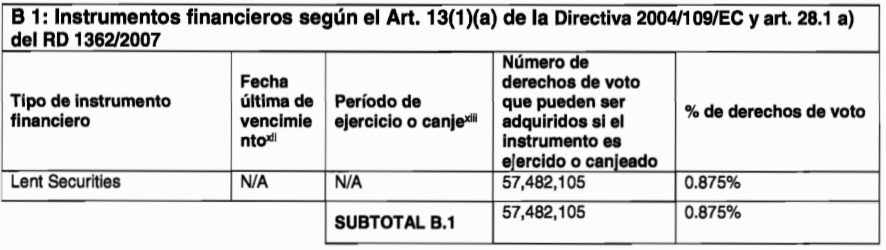

Según consta en la CNMV, las posiciones bajistas sobre BBVA se incrementaron del 0,58% al 0,93% hasta el 6 de enero, aunque no consta ningún inversor individual. La nueva posición de Blackrock se ha declarado con posterioridad, con fecha de 9 de enero. No fue posible obtener comentarios del banco o de la gestora, sin embargo, fuentes del mercado explican a Bolsamanía que “se trata de un préstamo a terceros”, es decir, que la gestora mantiene la propiedad de los títulos, pero los presta a otros inversores a cambio del pago de un ‘alquiler’ por estas acciones.

Es lo que se denomina una operativa bajista. Los inversores ‘cortos’ (shorts, en inglés) piden prestadas estas acciones para venderlas con el objetivo de recomprarlas a un precio inferior y devolvérselas a su legítimo dueño, en este caso, Blackrock, que actúa no sólo como inversor, sino como guardián de valores de decenas de fondos de inversión de la gestora. Se trata de una práctica habitual entre los grandes inversores, pero que también afecta a los particulares, aunque estos muchas veces no saben que eso sucede con sus acciones, como explicó Bolsamanía a finales de diciembre.

La letra pequeña de la administración y custodia de los valores contempla esta posibilidad. Así, gigantes como Blackrock, State Street o Vanguard actúan como depositarios, custodios y grandes despensas de acciones a las que acuden inversores que quieren ponerse bajistas. En realidad, la gestora Blackrock se ha visto obligado a retratarse porque sus acciones de manera directa bajan por debajo del 5%, el umbral que obliga a hacerlo. Pero tras ese deber ha aflorado de rebote el citado préstamo de acciones. En conjunto, la gestora controla el 5,76% del capital del banco, valorado en unos 2.360 millones de euros a los precios actuales de mercado. La compañía de inversiones estadounidense es, de largo, el mayor accionista institucional del banco que preside Francisco González y dirige Carlos Torres Vila.

CLÁUSULAS SUELO, MÉXICO Y TURQUÍA

El movimiento de accionistas del banco se produce en un escenario minado para BBVA, que afronta varios desafíos en los próximos meses. Por un lado, las dificultades que atraviesa en México, su primer mercado, donde se está desatando una crisis tras la victoria electoral de Donald Trump el pasado 8 de noviembre. El desplome del peso hasta mínimos históricos frente al dólar o el aumento de los precios energéticos están provocando un deterioro del crecimiento en el país, como ha confirmado el FMI en su último informe sobre el país.

Pero a BBVA también le preocupa Turquía, otro de sus grandes mercados, que se está viendo afectado por el incremento de la inestabilidad en la región por el aumento de amenaza terrorista. Y por si esto fuera poco, la entidad financiera se está viendo golpeada de manera especial por la reciente sentencia que obliga a la retroactividad total de las cláusulas suelo en las hipotecas españolas y que le supondrá una merma de ingresos y una dotación extraordinaria de 400 millones de euros.