- Los fondos se destinarán a la refinanciación de dos plantas de Extremadura

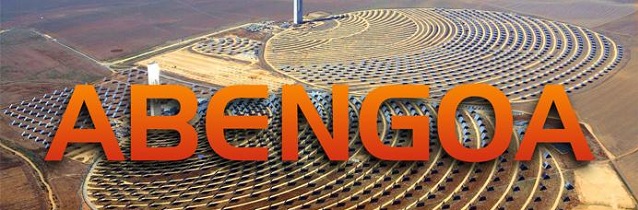

Abengoa ha anunciado el cierre de una operación de emisión de bonos de proyecto por valor de 285 millones de euros.

Los analistas valoran positivamente el buen resultado de la operación en plena crisis de la compañía

Abengoa ha anunciado el cierre de una operación de emisión de bonos de proyecto por valor de 285 millones de euros.