El modelo 303 de la AEAT es uno de los documentos clave que deben presentar empresas y trabajadores autónomos. A través del mismo se procede a la autoliquidación del IVA trimestral y su presentación es obligatoria para sociedades y trabajadores por cuenta propia. Te explicamos qué es el modelo 303, cómo funciona y cómo rellenarlo para no tener problemas con Hacienda.

Si hay un trámite que trae de cabeza a los trabajadores autónomos este es el pago trimestral de IVA, que debe hacerse a través del Modelo 303 de la AEAT. Cada trimestre o cada mes las empresas y empresarios deben presentar ante la Agencia Tributaria el resultado de sus operaciones para ingresar el IVA que hayan cobrado en exceso o solicitar a Hacienda la devolución del mismo si el resultado es el contrario.

Y es que, no debemos olvidar que tanto sociedades como autónomos ejercen como recaudadores del IVA para Hacienda. En otras palabras, ellos solo ingresan el IVA, pero ese dinero no es suyo, sino del fisco. A través del modelo 303 de la AEAT les exige después que le den el capital ingresado en caso de que la diferencia entre el IVA repercutivo y el devengado sea positiva.

En las siguientes líneas aprenderás todo lo que necesitas saber sobre la presentación del Modelo 303, cómo hay que rellenarlo y qué IVA se puede deducir.

Quien debe presentar el Modelo 303

Aunque ya hemos apuntado de forma somera que el modelo 303 de la AEAT está destinado a sociedades y empresarios, vamos a ahondar en quienes están obligados o pueden presentar esta autoliquidación del IVA.

La autoliquidación del IVA debe presentarla cualquier persona que realice una actividad económica y que según cita el Reglamento de IVA será de aplicación en el régimen general, que será en el que se encuadren todos los autónomos y empresas a los que no les corresponde ningún otro grupo.

En otras palabras, la presentación de IVA es obligatoria prácticamente el 100% de los autónomos y compañías salvando excepciones de actividades que no facturan IVA como en seguros o determinados trabajos periodísticos.

Cuando debe presentarse el Modelo 303

La autoliquidación del IVA a través del modelo 303 se debe presentar de forma trimestral para la mayoría de autónomos y empresas, si bien las que más facturen deberán hacerlo mensualmente. De esta forma, las grandes empresas y las sociedades y trabajadores por cuenta propia que estén inscritos en el registro de devolución rápida del IVA deberán presentar la documentación de forma mensual.

Para el común de los mortales el plazo para presentar el modelo 3030 del IVA será trimestral. La AEAT establece un plazo del día 1 al 20 de cada trimestre para liquidar el IVA a través del modelo 303, salvo en el cuarto trimestre, que se presenta junto con el modelo 390 de resumen anual.

Desglosado trimestre a trimestre estas son las fechas para presentar el modelo 303:

- Primer trimestre del año: del 1 al 20 de abril.

- Segundo trimestre del año: del 1 al 20 julio.

- Tercer trimestre del año: del 1 al 20 de octubre.

- Cuarto trimestre del año: del 1 al 30 de enero.

Dónde se presenta

¿Cómo presentar el modelo 303? Existen varias formas de hacerlo.

La más sencilla es el nuevo programa Pre303, un servicio de ayuda para el modelo 303 lanzado por la AEAT. Se puede acceder a él con Clave PIN, DNI y certificado electrónico.

La autolidación de IVA puede realizarse de forma telemática a través de la Sede electrónica de la AEAT, donde en cualquier caso habrá rellenar el modelo a través de la Sede Electrónica de la Agencia Tributaria. Una vez rellenado podremos ya pasar a imprimirlo y presentarlo una entidad bancaria siempre que como empresa o trabajador autónomo no estemos obligados a hacerlo a través de internet.

Y es que, la AEAT ofrece un modelo 303 en PDF rellenable, aunque hoy en día lo más sencillo es utilizar el propio programa online.

En el caso de las sociedades anónimas y las sociedades de responsabilidad limitada, estarán obligadas a presentar el IVA de forma telemática, al igual que obligados tributarios cuyo período de liquidación coincida con el mes natural.

De forma resuma, los lugares en los que presentar el documento son los siguientes:

- La Sede Electrónica de la AEAT. A través del modelo 303 de IVA rellenable que encontraremos en la sección destinada a este impuesto. Bastará rellenarlo y presentarlo de forma electrónica con el DNI Digital, Certificado electrónico correspondiente o Sistema Clave.

- Entidades bancarias. La alternativa es acudir al banco con una copia impresa del IVA y realizar ahí el cargo en la cuenta bancaria del importe que corresponda.

La AEAT permite pagar el IVA mediante domiciliación o en ventanilla. La domiciliación implica pagar a través de la cuenta bancaria y se puede hacer hasta cinco días del último día para presentar el IVA. Una superado el plazo, habrá que ingresar el IVA en ventanilla a través de una entidad colaboradora.

Como funciona el IVA en el Modelo 303

Quizás esto sea lo más complicado de asimilar, especialmente para los neófitos en la materia. En el IVA, la empresa o autónomo actúa como recaudador del Estado. Por una parte repercute un IVA a sus clientes y por otra asume el IVA de los productos que necesita para realizar su actividad. Es lo que se conoce como IVA repercutido e IVA soportado. La diferencia entre uno y otro determinará el resultado de la liquidación.

En este punto hay que tener en cuenta que cada actividad soporta un tipo de IVA diferente y que tras la subida del IVA los tipos vigentes son los siguientes:

- IVA General – 21% (18% hasta el 01-09-2012)

- IVA Reducido – 10% (8% hasta el 01-09-2012)

- IVA superreducido – 4%

El IVA soportado

Como su propio nombre indica, el IVA soportado es el IVA al que tiene que hacer frente el empresario o la empresa para poder llevar a cabo su actividad. También se llama IVA deducible, puesto que se puede restar al IVA devengado, el que carga e ingresa el autónomo pero que después debe devolver a Hacienda.

Las mayores dudas llegan de la mano de los gastos deducibles en la declaración trimestral y que en términos generales serán los que estén relacionados con la actividad del empresario. Es decir, que en principio sólo podrá imputarse el IVA de los gastos que sean necesarios para poder trabajar.

Aquí te desvelamos qué gastos son deducibles en el IVA.

Para facilitar los trámites, Hacienda ya dispone de un asistente virtual de IVA que responderá a las preguntas más habituales sobre el impuesto.

El IVA devengado

El IVA repercutido o devengado es el que el autónomo repercute o carga a sus clientes en sus facturas y que está obligado a incluir por ley dependiendo de la actividad que lleve a cabo.

Con este IVA lo que hace es recaudar para Hacienda, ya que ese 21% adicional que incluye en sus facturas en forma de IVA no le pertenece, sino que lo está cobrando en nombre de la AEAT, que posteriormente reclama ese IVA a través del modelo 303, entre otros.

La diferencia entre el IVA repercutido y el IVA soportado será, a grandes rasgos, la que determine el resultado en la autoliquidación del IVA. De esta forma, si el resultado es a pagar querrá decir que la actividad ha generado más ingresos que los gastos que ha tenido que soportar el empresario, salarios al margen.

Como rellenar el modelo 303 instrucciones

Conocer la teoría y aplicarla son cosas bien distintas en lo referente a rellenar el modelo 303 de la AEAT. De hecho, la primera vez que el autónomo tiene que enfrentarse a este impreso todo son dudas. Sin embargo, el proceso es relativamente sencillo una vez se tiene claro cómo implementar el documento.

La propia Agencia Tributaria dispone de instrucciones del Modelo 303 donde explica todo el proceso. Esto que ves a continuación es un resumen sobre qué poner en cada apartado del modelo 303.

Datos Personales

En primer lugar habrá que consignar los datos personales. En este sentido la nueva aplicación de la AEAT nos pedirá el NIF o el CIF junto con el nombre de la empresa y los apellidos. También nos pedirá que indiquemos claramente el trámite que queremos llevar a cabo con la declaración trimestral de IVA, así como el año y el periodo fiscal al que nos referimos.

Y es que, además de la presentación del modelo 303, podemos acometer otros trámites como realizar una corrección de una liquidación de IVA anterior, por ejemplo.

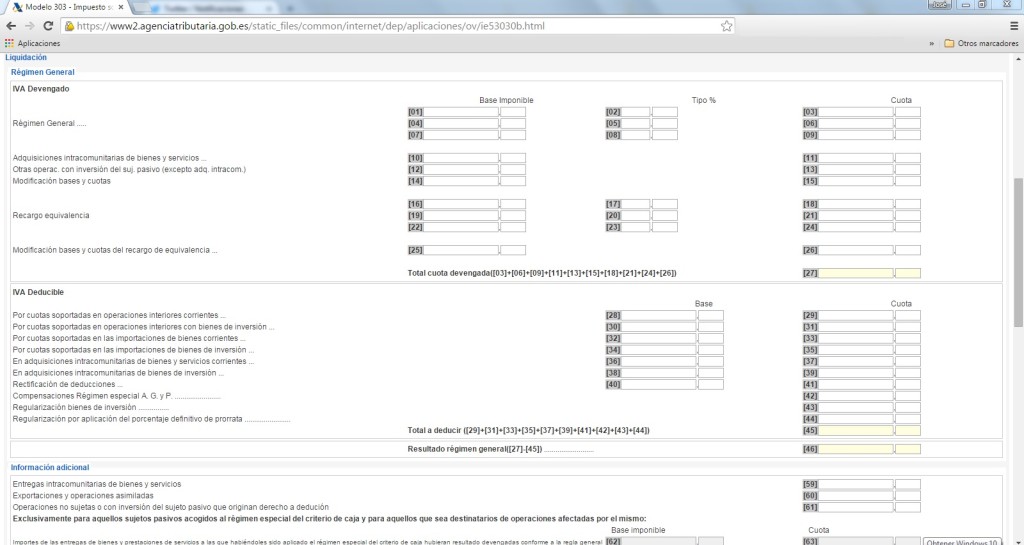

Incluir el IVA repercutido

A continuación pasaremos a indicar el IVA devengado, es decir, el que se ha repercutido a los clientes y que es la base sobre el que después se restará el IVA soportado.

En la mayoría de casos sólo habrá que reflejar la base imponible, es decir, el dinero recibido sobre el que se aplicará el IVA junto con el tipo de IVA y la cuota resultante –el dinero que efectivamente hemos ingresado por el IVA-.

El modelo incluye tres casillas para poder incluir cada uno de los tipos de IVA que van de la 01 a la 09.

El apartado de IVA repercutido se extiende hasta la casilla 27 dando opción a incluir las adquisiciones intracomunitarias y los recargos por equivalencia, entre otras. Este tipo de operaciones están sujetas a excepciones y su normativa es ligeramente diferente. Si no tienes claro cuándo realizas una adquisición intracomunitaria, en este post te sacamos de dudas.

Incluir el IVA deducible

Aquí será necesario consignar las cantidades de IVA que el empresario o autónomo podrán deducir o restar al IVA que ha soportado. Tal y como explican desde Hacienda, la distribución, teniendo en cuenta las casillas más importantes, es la siguiente:

- Casillas 28 a 41: reflejan la base imponible y el importe de las cuotas soportadas deducibles. En otras palabras, a cuánto ascienden las facturas que has pagado y la cantidad de IVA que puedes deducir de ellas

- Casilla 42: refleja el importe de las compensaciones safisfechas sujetos pasivos acogidos al Régimen especial de la agricultura, ganadería y pesca, después de aplicar, en su caso, la regla de prorrata.

- Casilla 43: refleja el resultado de regularizar las deducciones por bienes de inversión, que serán los productos y bienes que permanezcan en la empresa o con el autónomo por más de un año.

- Casilla 44: refleja el importe de las cuotas a compensar de periodos anteriores con signo positivo. Dicho de otra forma, trimestres en los que pagaste más IVA del que ingresaste

- Casilla 59: refleja el el importe de las entregas exentas de bienes destinados a otros Estados miembros de la Unión Europea, realizadas durante el período de liquidación

- Casilla 61: refleja la suma de diferentes operaciones exentas del impuesto.

- Casillas 62 y 63 y 74 y 75: destinadas a las personas y empresas sujetas al régimen especial del criterio de caja y quienes realicen operaciones afectadas por el mismo.

Como puedes ver, si lo que quieres es saber rápidamente cuánto IVA puedes desgravar, sólo tienes que acudir a la casilla 61 del Modelo 303 para obtener la respuesta.

El resultado

Finalmente en las casillas que van de la 65 a la 476 se refleja el resultado, que no es otra cosa que la diferencia entre las dos secciones anteriores del Impuesto sobre el valor añadido según el modelo 303 de la Agencia Tributaria.

Hacienda prevé hasta 5 resultados diferentes:

- Declaración a ingresar si el resultado de la liquidación es positivo según el dato de la casilla 71.

- Declaración con solicitud de devolución, que se da cuando el resultado de la casilla 71 es negativo y le pides a Hacienda que te devuelva el IVA pagado de más.

- Declaración a compensar, que es cuando el resultado es negativo pero no solicitas la devolución.

- Declaración resultado nulo, que es cuando el resultado de la liquidación es cero.

- Resultado sin actividad, que es cuando no se ha devengado ni soportado IVA. Este sería el caso de una empresa sin actividad que, pese a no trabajar, sí tiene que presentar el IVA y el resto de impuestos.

Así es como debes rellenar el modelo 303 de la AEAT para cumplir con tus obligaciones fiscales. A partir de ahí ya sólo quedará su presentación para esperar otros tres meses antes de tener que enfrentarse a la temida liquidación del IVA.

Cómo se presenta el Modelo 303

Una vez cumplimentado el modelo de autilidación de IVA ya sólo quedará presentarlo. Como hemos visto, hay determinado tipo de sociedades y autónomos que no tendrán elección y deberán presentarlo de forma telemática. Para el resto se plantean tres opciones para cumplir con este trámite y autiliquidar el IVA mediante el modelo 303:

- Las personas físicas, no obligadas a utilizar certificado electrónico, podrán optar por la presentación por vía telemática (utilizando la Cl@ve PIN) o la presentación del modelo 303 para imprimir en las oficinas bancarias.

- Las entidades, no obligadas a certificado electrónico, podrán presentar su declaración en papel.

- Los obligados a la utilización de un certificado electrónico están obligados a la presentación electrónica del modelo 303.

Recuerda que en cualquiera de los casos será obligatorio rellenar el modelo en la propia página de la AEAT y después imprimirlo si quieres entregarlo en papel en el banco.

También te puede interesar

¿Algo que añadir? ¡No te cortes!